4Q18業績

Wafer shipments 590K -3% QoQ/+9% YoY

ASP +2% QoQ to US$424,主要是product mix影響

估計UTR 95% (估計3Q18 UTR=98%)

Gross margin 38%

1Q19 guidance

營收-8~13% QoQ

Gross margin 34.5~36.5%

估計UTR 88%

TV/DDI、Consumer、Smartphone需求非常弱,5G相對強, Industry也比較穩定

2019不確定性增加,謹慎看待2019年產業景氣,但是8"因為很多specialty製程,需求還是相對不錯,2Q19雖然也有可能景氣回升,但3Q19才回升的機率比較大

Power相關產品的需求很好,5G基地台電流變大,Power IC需求增加,如果Power IC整合Logic、Analog,這種會在12"廠做,單純的PMIC還是在8"廠為主

用US$2.36bn買下格芯(Globalfoundries)的新加坡8" 3E廠, 可增加40K/m wafer capacity,裡面有Logic製程設備和MEMS製程設備,Logic部份只買下資產,不包含客戶,MEMS則包含資產、客戶、IP。

現在就可以開始合作接收、認證,2020/1/1就可以開始投片VIS自己的產品

採購成本轉成折舊之後,折舊成本比現有的三個廠高

Raw wafer過去shortage而漲價,2019年shortage舒解很多,現在產業中也沒有所有的8"廠都滿載,有些國際大廠,比較新的客戶,outsourcing某些新的製程產品到VIS,外包到VIS的部分佔客戶整體晶圓需求比重不高,這種訂單會比較穩定,客戶能例也比較強,也比較不受景氣影響

這是一個產業基本研究blog,內容方向為:(1)總體經濟、(2)科技產業研究、(3)科技新聞分析、(4)公司基本研究。討論包括:市場、產品、技術、業務、競爭力、產業動態、企業策略、財務數字、獲利能力等議題,期望了解產業及公司的長期獲利潛力。(基本面定義:和企業獲利有關的稱為基本面) 意見討論歡迎留言或來信,如需簡報服務請聯絡信昕產研richardresearchblog@gmail.com

2019年2月24日 星期日

2019年2月20日 星期三

聯電(UMC) 4Q18財報之不完整摘要

4Q18財報

4Q18開始看到整個半導體供應鏈的需求變弱和存貨修正,美中貿易爭議更創造了額外的不確定性(意味中美貿易戰只是加速因素而不是促使本次景氣下行循環的主因)

營收-9.8% QoQ,其中wafer shipment -5.2% QoQ

Gross margin 13%

產能利用率(UTR)從前季94%降到88%

ASP下降因為14nm從前季5%減少為1%,主要是因為加密貨幣IC疲弱

28nm也從前季13%降到10%

2018全年28nm從前一年15%降到13%,14nm從前一年1%增加到3%

2018 CAPEX US$650M,2019 CAPEX US$1bn

2017 CAPEX 25%在8"廠,主要在和艦,75%在12"廠,主要在新加坡Fab 12i增加65nm產能

2019總體產能沒有增加

1Q19 guidance

中階和低階手機需求疲弱、加密貨幣需求衰退

wafer shipment -6~7% QoQ,28nm大約持平QoQ,主要是40nm下滑,這是暫時性的,因為有許多65/55nm產品將轉到40nm

ASP -1~2% QoQ

Gorss margin 5% ,比4Q18的13%大幅降低,主要因為產能利用率下降

UTR 80%,8" close to 100%(4Q18 ove 100%)、12" low 70%(4Q18 mid-70%)

8"晶圓需求在4Q18也看到佔實性的手機需求下滑和庫存調整,產能利用率從4Q18的over 100%降到1Q19的close to 100%,長線對8"需求還是正面看待,因為有PMIC、MCU、Automotive、IoT等需求,UMC強化specialty process例如RF、SOI、BCD、embedded NVM

本波庫存修正會持續到1Q19以後

希望2019年營收服和產業

28nm over capacity, 目前UMC tape out的28nm 70%都是High-K,但ramp up還要一段時間

UMC重視投資回收,因此重點在specialty processes on existing nodes,聚焦在specialty and mature technology,RD資源放在diversity of technology area,例如Power IC、Display driver、RF Switch、MCU

UMC先進製程將停在14nm,we have no plans to go beyond 14 at this point

要計算8"營收和UTR,90nm比較麻煩,因為8"和12"都可以做90nm,假設UMC 90nm大部分在12"做

3Q18 8" wafer製程比重0.11/0.13um以下,合計38%,3Q18 394E x 38% = 150E

4Q18 8" wafer製程比重0.11/1.13um以下,合計42%,4Q18 x 42% = 149E

4Q18的8" wafer營收大致持平,UMC說4Q18 8" UTR "over 100%", 1Q19 "close 100%",就假設

4Q18 8" UTR 103%, 1Q19 97%,掉6%。

8" wafer capacity合計902K/m,6"+8"=993K/m,分別佔全公司產能1,937K/m的47%和51%

4Q18開始看到整個半導體供應鏈的需求變弱和存貨修正,美中貿易爭議更創造了額外的不確定性(意味中美貿易戰只是加速因素而不是促使本次景氣下行循環的主因)

營收-9.8% QoQ,其中wafer shipment -5.2% QoQ

Gross margin 13%

產能利用率(UTR)從前季94%降到88%

ASP下降因為14nm從前季5%減少為1%,主要是因為加密貨幣IC疲弱

28nm也從前季13%降到10%

2018全年28nm從前一年15%降到13%,14nm從前一年1%增加到3%

2018 CAPEX US$650M,2019 CAPEX US$1bn

2017 CAPEX 25%在8"廠,主要在和艦,75%在12"廠,主要在新加坡Fab 12i增加65nm產能

2019總體產能沒有增加

1Q19 guidance

中階和低階手機需求疲弱、加密貨幣需求衰退

wafer shipment -6~7% QoQ,28nm大約持平QoQ,主要是40nm下滑,這是暫時性的,因為有許多65/55nm產品將轉到40nm

ASP -1~2% QoQ

Gorss margin 5% ,比4Q18的13%大幅降低,主要因為產能利用率下降

UTR 80%,8" close to 100%(4Q18 ove 100%)、12" low 70%(4Q18 mid-70%)

8"晶圓需求在4Q18也看到佔實性的手機需求下滑和庫存調整,產能利用率從4Q18的over 100%降到1Q19的close to 100%,長線對8"需求還是正面看待,因為有PMIC、MCU、Automotive、IoT等需求,UMC強化specialty process例如RF、SOI、BCD、embedded NVM

本波庫存修正會持續到1Q19以後

希望2019年營收服和產業

28nm over capacity, 目前UMC tape out的28nm 70%都是High-K,但ramp up還要一段時間

UMC重視投資回收,因此重點在specialty processes on existing nodes,聚焦在specialty and mature technology,RD資源放在diversity of technology area,例如Power IC、Display driver、RF Switch、MCU

UMC先進製程將停在14nm,we have no plans to go beyond 14 at this point

要計算8"營收和UTR,90nm比較麻煩,因為8"和12"都可以做90nm,假設UMC 90nm大部分在12"做

3Q18 8" wafer製程比重0.11/0.13um以下,合計38%,3Q18 394E x 38% = 150E

4Q18 8" wafer製程比重0.11/1.13um以下,合計42%,4Q18 x 42% = 149E

4Q18的8" wafer營收大致持平,UMC說4Q18 8" UTR "over 100%", 1Q19 "close 100%",就假設

4Q18 8" UTR 103%, 1Q19 97%,掉6%。

8" wafer capacity合計902K/m,6"+8"=993K/m,分別佔全公司產能1,937K/m的47%和51%

2019年2月19日 星期二

中芯國際(SMIC) 4Q18財報之不完整摘要

SMIC(中芯國際)為全球第四大專業晶圓代工廠,主要股東為大唐控股和國家集成電路產業投資基金(大基金)。主要工廠產能如下:

上海8"廠,109K/m

上海12"廠,10K/m

上海12"合資新廠,建設中,和大基金和上海集成電路基金合資,將導入14nm/12nm先進製程

北京12"廠,42K/m

北京12"合資廠,33K/m

天津8"廠,60K/m

天津8"新廠,建設中,世界最大單體8"廠

深圳8"廠,42K/m,包含10K/m MOSFET產能

深圳12"廠,3K/m

義大利合資LFoundry,42K/m

總產能8"約當451K/m

4Q18業績

營收-7.4% QoQ, 持平YoY

晶圓營收-8.6% QoQ, -6.5% YoY

毛利率17%,下降3.5%

Wafer出貨(8"約當) 1,218K/Q,-7.4% QoQ,+8% YoY

Wafer ASP -1% QoQ,-14% YoY

產能利用率從前季94.7%下降到89.9%

1Q19 guidance

營收-16~18% QoQ

1Q19客戶還在消化庫存,但1Q19應該是2019年谷底,2019年目標符合foundry產業成長率

8"晶圓廠全年可滿載

2019年成長動力為成熟製程,包括PMIC、CIS、Fingerprint、Specialty memory、NOR/NAND Flash、高壓LCD/OLED Driver IC

毛利率20~22%

2019全年毛利率15~20%

4Q18產能利用率90%,1Q19營收-16~18%,推估1Q19產能利用率大約在75%。

28nm製程整個產業over supply,將成為SMIC的毛利率的負擔

14nm FinFET製程研發進度順利,12nm也開始進行,12nm將比14nm功耗降低20%、Performance增加10%、面積減少20%,第二代FinFET N-plus 1也在進行,希望在功耗、面積和Performance都有進步,14/12nm目標市場為中階手機AP和消費性產品IC。

2018年CAPEX US$1.8bn,2019年計劃CAPEX US$2.2bn,主要用在上海12"合資新廠的FinFET先進製程設備

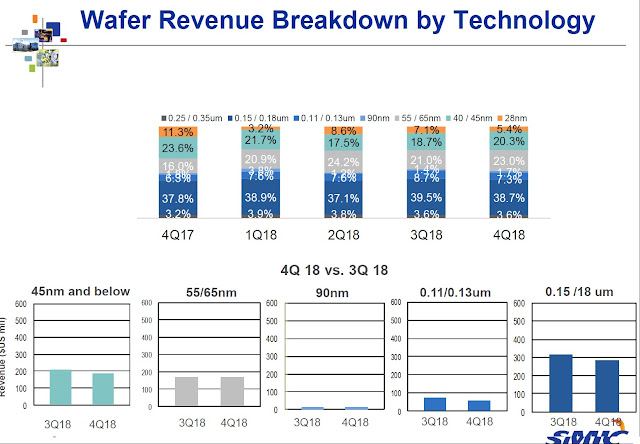

4Q18 28nm營收-30% QoQ, -55% YoY,比重下降到5.4%

3Q18 8"晶圓的製程0.25/0.35um+0.15/0.18um+0.11/0.13um大約為51.8%,營收約US$440M

4Q18 8"製程0.25/0.35um+0.15/0.18um+0.11/0.13um=49.6%,稍微下降,營收約US$390M

因此4Q18 8"晶圓營收從US$440M下降到US$390M,-11% QoQ,已經沒有滿載,對照台灣的TSMC、UMC 、VIS 4Q18 8"晶圓大概還是相對滿載,二線廠的SMIC已經先看到8"利用率下滑到至少85~90%,對照全公司1Q19產能利用率約75%,推估8"晶圓產能利用率可能為80~85%。

上海8"廠,109K/m

上海12"廠,10K/m

上海12"合資新廠,建設中,和大基金和上海集成電路基金合資,將導入14nm/12nm先進製程

北京12"廠,42K/m

北京12"合資廠,33K/m

天津8"廠,60K/m

天津8"新廠,建設中,世界最大單體8"廠

深圳8"廠,42K/m,包含10K/m MOSFET產能

深圳12"廠,3K/m

義大利合資LFoundry,42K/m

總產能8"約當451K/m

4Q18業績

營收-7.4% QoQ, 持平YoY

晶圓營收-8.6% QoQ, -6.5% YoY

毛利率17%,下降3.5%

Wafer出貨(8"約當) 1,218K/Q,-7.4% QoQ,+8% YoY

Wafer ASP -1% QoQ,-14% YoY

產能利用率從前季94.7%下降到89.9%

1Q19 guidance

營收-16~18% QoQ

1Q19客戶還在消化庫存,但1Q19應該是2019年谷底,2019年目標符合foundry產業成長率

8"晶圓廠全年可滿載

2019年成長動力為成熟製程,包括PMIC、CIS、Fingerprint、Specialty memory、NOR/NAND Flash、高壓LCD/OLED Driver IC

毛利率20~22%

2019全年毛利率15~20%

4Q18產能利用率90%,1Q19營收-16~18%,推估1Q19產能利用率大約在75%。

28nm製程整個產業over supply,將成為SMIC的毛利率的負擔

14nm FinFET製程研發進度順利,12nm也開始進行,12nm將比14nm功耗降低20%、Performance增加10%、面積減少20%,第二代FinFET N-plus 1也在進行,希望在功耗、面積和Performance都有進步,14/12nm目標市場為中階手機AP和消費性產品IC。

2018年CAPEX US$1.8bn,2019年計劃CAPEX US$2.2bn,主要用在上海12"合資新廠的FinFET先進製程設備

4Q18 28nm營收-30% QoQ, -55% YoY,比重下降到5.4%

3Q18 8"晶圓的製程0.25/0.35um+0.15/0.18um+0.11/0.13um大約為51.8%,營收約US$440M

4Q18 8"製程0.25/0.35um+0.15/0.18um+0.11/0.13um=49.6%,稍微下降,營收約US$390M

因此4Q18 8"晶圓營收從US$440M下降到US$390M,-11% QoQ,已經沒有滿載,對照台灣的TSMC、UMC 、VIS 4Q18 8"晶圓大概還是相對滿載,二線廠的SMIC已經先看到8"利用率下滑到至少85~90%,對照全公司1Q19產能利用率約75%,推估8"晶圓產能利用率可能為80~85%。

2019年2月17日 星期日

華虹半導體4Q18財報之不完整摘要

華虹半導體是由華虹NEC和上海宏力合併的晶圓代工廠,屬於中國電子信息產業集團(CEC),有三座8"晶圓廠,在中國大陸僅次於SMIC算第二大純晶圓代工廠,和世界先進(VIS)一樣,目前都是8"廠,12"新廠還在建設中。本文圖表資料來源為公司官網。

4Q18業績:

營收+3% QoQ, +15% YoY

ASP +3% QoQ

毛利率34%

1Q19 Guidance:

營收 -12% QoQ, +5% YoY

毛利率從下降2%到32%

模擬晶片就是台灣說的類比(analog)晶片,分立器件就是台灣說的分離式(discrete)元件,主要是Power MOSFET和IGBT,非易失性存儲體就是台灣說的非揮發性記憶體NVM,主要是說獨立單顆的NOR Flash,4Q18營收按產品應用區分如下,客戶資料來源為國金證券。

1. Embedded NVM( 包含Smart card IC) & MCU : 40%營收

Smart card IC製程90nm~0.25um,主要客戶: 北京同方微電子/紫光國微、華大半導體、Starchip,因為Smart card包含銀行金融卡、居民身分證、社保卡、健康卡等,都和政府有關,華虹半導體這方面佔有優勢,此外還有SIM卡,合計年出貨量數億顆。

MCU製程90nm~0.13um,主要客戶: Microchip、Cypress、STM、華大半導體。

2. Discrete (Power MOSFET、Super Junction、 IGBT) : 35%營收,成長40% YoY

Power MOSFET製程0.25um、0.35um,IGBT/Super Junction製程0.35um。

主要客戶: 無錫新洁能、中科君芯、江蘇宏微、東微半導體、台灣大中、Alpha & Omega (AOS)、On Semiconductor、Diodes。

3. Analog & PMIC(包含LED driver) : 13%營收

Analog & PMIC製程0.11um~0.35um,主要客戶: 江蘇宏微、東微半導體

LED IC製程0.35um,主要客戶: 晶丰明源

4. Logic & RF : 11%營收,成長44% YoY,

製程90nm~0.25um,主要客戶On Semiconductor、Cypress、Diodes

5. NOR: 1%營收,這一年大幅下滑

製程0.11um~0.18um,主要客戶Cypress

ASP連續兩年提高,從2016年的US$394,提高到2017年的$423,再提高到2018年的$452,主要原因應該是產品和製程組合的改變,造成blended ASP的提高,例如<=0.13um的比重提高,blended ASP就會提高,次要原因是因為8吋晶圓代工這兩年需求不錯,同一製程不再跌價、跌幅減少或極少數製程曾經短暫漲價。

12"晶圓新廠位於無錫,結合大基金和無錫市政府,計劃分4~5年投資US$2.5bn,產能最高達40K/m,預計2019年中期完成廠房建設,2H19設備move-in,初期產能10K/m,預計4Q19量產,公司計劃首先將eNVM和MCU製程推進到12" 90~55nm。研判如果eNVM和MCU順利移轉到12"新產生產的話,原來8"晶圓廠空出來的產能,將可用來接受更多的Power MOSFET/IGBT訂單。

4Q18業績:

營收+3% QoQ, +15% YoY

ASP +3% QoQ

毛利率34%

1Q19 Guidance:

營收 -12% QoQ, +5% YoY

毛利率從下降2%到32%

8吋晶圓產能174K/m。 4Q18產能利用率從101.5%下降到96.7%,因為1Q19營收-12% QoQ,推估產能利用率大約85%左右。

1. Embedded NVM( 包含Smart card IC) & MCU : 40%營收

Smart card IC製程90nm~0.25um,主要客戶: 北京同方微電子/紫光國微、華大半導體、Starchip,因為Smart card包含銀行金融卡、居民身分證、社保卡、健康卡等,都和政府有關,華虹半導體這方面佔有優勢,此外還有SIM卡,合計年出貨量數億顆。

MCU製程90nm~0.13um,主要客戶: Microchip、Cypress、STM、華大半導體。

2. Discrete (Power MOSFET、Super Junction、 IGBT) : 35%營收,成長40% YoY

Power MOSFET製程0.25um、0.35um,IGBT/Super Junction製程0.35um。

主要客戶: 無錫新洁能、中科君芯、江蘇宏微、東微半導體、台灣大中、Alpha & Omega (AOS)、On Semiconductor、Diodes。

3. Analog & PMIC(包含LED driver) : 13%營收

Analog & PMIC製程0.11um~0.35um,主要客戶: 江蘇宏微、東微半導體

LED IC製程0.35um,主要客戶: 晶丰明源

4. Logic & RF : 11%營收,成長44% YoY,

製程90nm~0.25um,主要客戶On Semiconductor、Cypress、Diodes

5. NOR: 1%營收,這一年大幅下滑

製程0.11um~0.18um,主要客戶Cypress

ASP連續兩年提高,從2016年的US$394,提高到2017年的$423,再提高到2018年的$452,主要原因應該是產品和製程組合的改變,造成blended ASP的提高,例如<=0.13um的比重提高,blended ASP就會提高,次要原因是因為8吋晶圓代工這兩年需求不錯,同一製程不再跌價、跌幅減少或極少數製程曾經短暫漲價。

12"晶圓新廠位於無錫,結合大基金和無錫市政府,計劃分4~5年投資US$2.5bn,產能最高達40K/m,預計2019年中期完成廠房建設,2H19設備move-in,初期產能10K/m,預計4Q19量產,公司計劃首先將eNVM和MCU製程推進到12" 90~55nm。研判如果eNVM和MCU順利移轉到12"新產生產的話,原來8"晶圓廠空出來的產能,將可用來接受更多的Power MOSFET/IGBT訂單。