4Q18開始看到整個半導體供應鏈的需求變弱和存貨修正,美中貿易爭議更創造了額外的不確定性(意味中美貿易戰只是加速因素而不是促使本次景氣下行循環的主因)

營收-9.8% QoQ,其中wafer shipment -5.2% QoQ

Gross margin 13%

產能利用率(UTR)從前季94%降到88%

ASP下降因為14nm從前季5%減少為1%,主要是因為加密貨幣IC疲弱

28nm也從前季13%降到10%

2018全年28nm從前一年15%降到13%,14nm從前一年1%增加到3%

2018 CAPEX US$650M,2019 CAPEX US$1bn

2017 CAPEX 25%在8"廠,主要在和艦,75%在12"廠,主要在新加坡Fab 12i增加65nm產能

2019總體產能沒有增加

1Q19 guidance

中階和低階手機需求疲弱、加密貨幣需求衰退

wafer shipment -6~7% QoQ,28nm大約持平QoQ,主要是40nm下滑,這是暫時性的,因為有許多65/55nm產品將轉到40nm

ASP -1~2% QoQ

Gorss margin 5% ,比4Q18的13%大幅降低,主要因為產能利用率下降

UTR 80%,8" close to 100%(4Q18 ove 100%)、12" low 70%(4Q18 mid-70%)

8"晶圓需求在4Q18也看到佔實性的手機需求下滑和庫存調整,產能利用率從4Q18的over 100%降到1Q19的close to 100%,長線對8"需求還是正面看待,因為有PMIC、MCU、Automotive、IoT等需求,UMC強化specialty process例如RF、SOI、BCD、embedded NVM

本波庫存修正會持續到1Q19以後

希望2019年營收服和產業

28nm over capacity, 目前UMC tape out的28nm 70%都是High-K,但ramp up還要一段時間

UMC重視投資回收,因此重點在specialty processes on existing nodes,聚焦在specialty and mature technology,RD資源放在diversity of technology area,例如Power IC、Display driver、RF Switch、MCU

UMC先進製程將停在14nm,we have no plans to go beyond 14 at this point

要計算8"營收和UTR,90nm比較麻煩,因為8"和12"都可以做90nm,假設UMC 90nm大部分在12"做

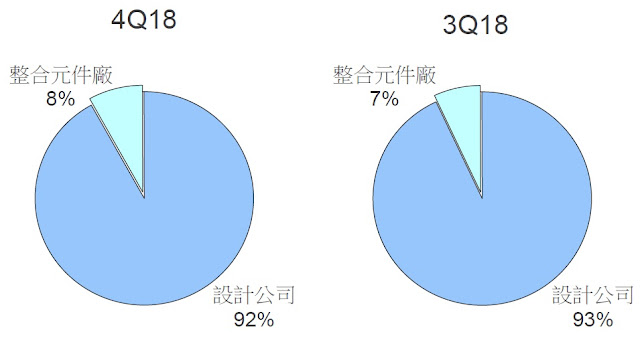

3Q18 8" wafer製程比重0.11/0.13um以下,合計38%,3Q18 394E x 38% = 150E

4Q18 8" wafer製程比重0.11/1.13um以下,合計42%,4Q18 x 42% = 149E

4Q18的8" wafer營收大致持平,UMC說4Q18 8" UTR "over 100%", 1Q19 "close 100%",就假設

4Q18 8" UTR 103%, 1Q19 97%,掉6%。

8" wafer capacity合計902K/m,6"+8"=993K/m,分別佔全公司產能1,937K/m的47%和51%

沒有留言:

張貼留言

注意:只有此網誌的成員可以留言。