SMIC(中芯國際)為全球第四大專業晶圓代工廠,主要股東為大唐控股和國家集成電路產業投資基金(大基金)。主要工廠產能如下:

上海8"廠,109K/m

上海12"廠,10K/m

上海12"合資新廠,建設中,和大基金和上海集成電路基金合資,將導入14nm/12nm先進製程

北京12"廠,42K/m

北京12"合資廠,33K/m

天津8"廠,60K/m

天津8"新廠,建設中,世界最大單體8"廠

深圳8"廠,42K/m,包含10K/m MOSFET產能

深圳12"廠,3K/m

義大利合資LFoundry,42K/m

總產能8"約當451K/m

4Q18業績

營收-7.4% QoQ, 持平YoY

晶圓營收-8.6% QoQ, -6.5% YoY

毛利率17%,下降3.5%

Wafer出貨(8"約當) 1,218K/Q,-7.4% QoQ,+8% YoY

Wafer ASP -1% QoQ,-14% YoY

產能利用率從前季94.7%下降到89.9%

1Q19 guidance

營收-16~18% QoQ

1Q19客戶還在消化庫存,但1Q19應該是2019年谷底,2019年目標符合foundry產業成長率

8"晶圓廠全年可滿載

2019年成長動力為成熟製程,包括PMIC、CIS、Fingerprint、Specialty memory、NOR/NAND Flash、高壓LCD/OLED Driver IC

毛利率20~22%

2019全年毛利率15~20%

4Q18產能利用率90%,1Q19營收-16~18%,推估1Q19產能利用率大約在75%。

28nm製程整個產業over supply,將成為SMIC的毛利率的負擔

14nm FinFET製程研發進度順利,12nm也開始進行,12nm將比14nm功耗降低20%、Performance增加10%、面積減少20%,第二代FinFET N-plus 1也在進行,希望在功耗、面積和Performance都有進步,14/12nm目標市場為中階手機AP和消費性產品IC。

2018年CAPEX US$1.8bn,2019年計劃CAPEX US$2.2bn,主要用在上海12"合資新廠的FinFET先進製程設備

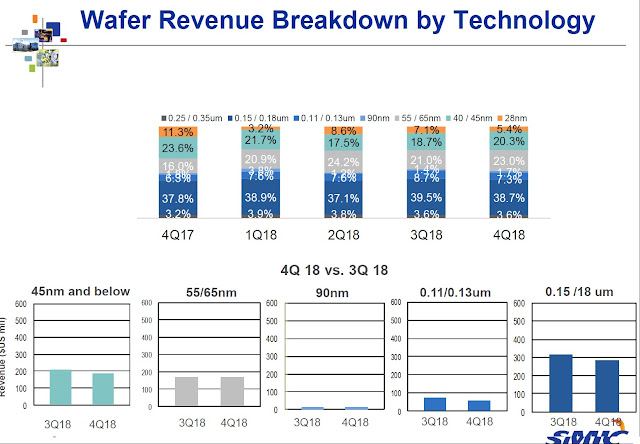

4Q18 28nm營收-30% QoQ, -55% YoY,比重下降到5.4%

3Q18 8"晶圓的製程0.25/0.35um+0.15/0.18um+0.11/0.13um大約為51.8%,營收約US$440M

4Q18 8"製程0.25/0.35um+0.15/0.18um+0.11/0.13um=49.6%,稍微下降,營收約US$390M

因此4Q18 8"晶圓營收從US$440M下降到US$390M,-11% QoQ,已經沒有滿載,對照台灣的TSMC、UMC 、VIS 4Q18 8"晶圓大概還是相對滿載,二線廠的SMIC已經先看到8"利用率下滑到至少85~90%,對照全公司1Q19產能利用率約75%,推估8"晶圓產能利用率可能為80~85%。

沒有留言:

張貼留言

注意:只有此網誌的成員可以留言。